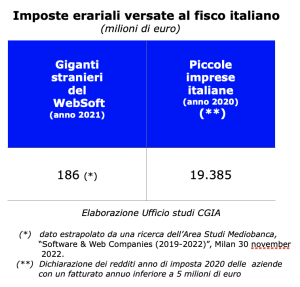

Nel 2020, annus horribilis per l’economia italiana, le nostre piccole imprese con meno di 5 milioni di euro di fatturato hanno versato 19,3 miliardi di euro di imposte. Nel 2021, invece, le 25 filiali italiane dei principali gruppi mondiali di web e software (WebSoft) hanno corrisposto al nostro erario 186 milioni di euro. Ancorché siano annualità diverse, da questo confronto emerge che nell’ultimo anno in cui i dati sono disponibili i nostri piccoli imprenditori hanno pagato 19,1 miliardi in più delle multinazionali del web presenti in Italia. Importo, quest’ultimo, certamente sottodimensionato. Nel momento in cui sarà disponibile il gettito erariale delle piccole imprese riferito al 2021, la variazione sarà sicuramente superiore a quella richiamata più sopra.

Nel 2020, annus horribilis per l’economia italiana, le nostre piccole imprese con meno di 5 milioni di euro di fatturato hanno versato 19,3 miliardi di euro di imposte. Nel 2021, invece, le 25 filiali italiane dei principali gruppi mondiali di web e software (WebSoft) hanno corrisposto al nostro erario 186 milioni di euro. Ancorché siano annualità diverse, da questo confronto emerge che nell’ultimo anno in cui i dati sono disponibili i nostri piccoli imprenditori hanno pagato 19,1 miliardi in più delle multinazionali del web presenti in Italia. Importo, quest’ultimo, certamente sottodimensionato. Nel momento in cui sarà disponibile il gettito erariale delle piccole imprese riferito al 2021, la variazione sarà sicuramente superiore a quella richiamata più sopra.

A dirlo è l’Ufficio studi della CGIA.

Il risultato di questa comparazione mette in luce una contraddizione evidentissima: additati di essere i principali responsabili dell’evasione, il popolo delle partite Iva, invece, paga un ammontare complessivo di tasse 104 volte superiore ai principali giganti del web che, nell’immaginario collettivo, rappresentano il successo, l’innovazione e il futuro.

Il peso economico

L’aggregato delle controllate appartenenti al settore del WebSoft ha registrato nel 2021 un giro d’affari nel nostro Paese pari a 8,3 miliardi di euro; il numero di addetti occupati in queste realtà era pari a 23 mila unità e al fisco italiano hanno versato solo 186 milioni di euro.

I 3 milioni di piccole imprese con meno di 5 milioni di fatturato, invece, nel 2020, anno in cui moltissime di loro a causa del Covid sono state addirittura chiuse per molti mesi, hanno generato un fatturato di 735,8 miliardi e il contributo fiscale pagato all’erario è stato di 19,3 miliardi di euro.

Se il livello medio di tassazione delle big tech è, secondo l’Area studi di Mediobanca, al 33,5 per cento, nelle nostre piccolissime realtà si aggira attorno al 50 per cento: praticamente quasi il doppio. Ora, nessuno chiede un inasprimento del carico fiscale nei confronti delle grandi imprese del web, ci mancherebbe, semmai è necessario abbassare drasticamente il peso delle tasse sulle piccole attività che, ancora oggi, rimane su livelli insopportabili.

Se il livello medio di tassazione delle big tech è, secondo l’Area studi di Mediobanca, al 33,5 per cento, nelle nostre piccolissime realtà si aggira attorno al 50 per cento: praticamente quasi il doppio. Ora, nessuno chiede un inasprimento del carico fiscale nei confronti delle grandi imprese del web, ci mancherebbe, semmai è necessario abbassare drasticamente il peso delle tasse sulle piccole attività che, ancora oggi, rimane su livelli insopportabili.

Quali sono le ragioni per cui le controllate presenti in Italia delle principali multinazionali del web possono beneficiare di un tax rate del 33,5 per cento? Per il semplice motivo che il 30 per cento circa dell’utile ante imposte è tassato nei Paesi a fiscalità agevolata che ha dato luogo a un risparmio fiscale cumulato che, nel periodo 2019-2021, è stato di oltre 36 miliardi di euro.

E’ comunque evidente che la mancata “trasparenza” fiscale di queste società tecnologiche costituisce un problema. Una prima soluzione potrebbe giungere dall’applicazione di una minimum tax con aliquota al 15 per cento in capo alle multinazionali che realizzano fatturati oltre i 750 milioni di euro. La misura, introdotta da una direttiva europea del dicembre scorso, entrerà in vigore a partire dal 2024 per garantire che i grandi gruppi versino un carico fiscale effettivo minimo, limitando il trasferimento dei profitti e la concorrenza fra paesi per applicare aliquote inferiori. La misura si applicherà a qualsiasi grande gruppo, sia nazionale che internazionale, con una società madre o una controllata situata in uno Stato membro dell’Unione. L’introduzione di questa misura dovrebbe consentire al nostro erario di incassare 3 miliardi aggiuntivi.

Tuttavia, non sono solo i giganti stranieri del web a sfruttare la fiscalità di vantaggio concessa da molti Paesi europei. Da alcuni anni, infatti, anche alcuni grandi player italiani hanno trasferito la sede fiscale o quella legale, magari solo di una consociata, all’estero.

Tuttavia, non sono solo i giganti stranieri del web a sfruttare la fiscalità di vantaggio concessa da molti Paesi europei. Da alcuni anni, infatti, anche alcuni grandi player italiani hanno trasferito la sede fiscale o quella legale, magari solo di una consociata, all’estero.

Molte di queste hanno deciso di spostare la sede legale nei Paesi Bassi, ad esempio, perché lì è possibile beneficiare sia di una legislazione societaria molto favorevole – che permette agli azionisti storici di avere il doppio dei voti in assemblea, modalità che consente di difendersi meglio da eventuali scalate provenienti da investitori stranieri – sia, eventualmente, di un trattamento tributario alquanto generoso, che il governo olandese riserva a ogni big company disposta ad aprire la sede fiscale ad Amsterdam.

Con queste operazioni, formalmente ineccepibili da un punto di vista fiscale-societario, si è però ridotta la base imponibile di coloro che pagano le tasse in Italia, penalizzando, come abbiamo visto, in particolar modo le realtà imprenditoriali di piccola e piccolissima dimensione che, a differenza delle grandi aziende, non hanno la possibilità di lasciare armi e bagagli e trasferirsi altrove.

No all’eliminazione dell’Irap, avvantaggerebbe le multinazionali

Nel 2022 il gettito complessivo riconducibile all’IRAP (Imposta Regionale sulle Attività Produttive) è stato pari a 28,7 miliardi di euro, di cui 17,8 sono stati versati dalle imprese private e 10,8 dalle Amministrazioni pubbliche.

Con il disegno di legge di riforma del fisco approvato nei mesi scorsi dal governo Meloni, l’intenzione è di eliminare definitivamente l’applicazione di questa imposta sulle imprese private, compensando il mancato gettito attraverso un inasprimento dell’IRES (Imposta sui Redditi delle Società) di pari importo.

Se apparentemente questa decisione appare neutra per le casse dello Stato, in realtà rischia di “avvantaggiare” quelle multinazionali o grandi aziende che fanno utili milionari in Italia, ma poi versano le imposte sul reddito di impresa nei Paesi a fiscalità di vantaggio, magari in paesi extra UE. Insomma, con l’eventuale eliminazione dell’IRAP, rischiamo di appesantire ulteriormente il carico fiscale su coloro che le tasse le pagano correttamente in Italia.

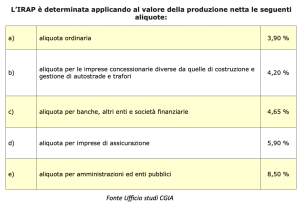

Ricordiamo, infatti, che questa imposta si applica sul “valore della produzione netta” derivante dall’attività esercitata nel territorio della regione o provincia autonoma in cui è ubicata, calcolato in maniera differenziata in base alla tipologia dei soggetti e delle attività esercitate. L’imposta è un “tributo proprio derivato” il cui gettito è attribuito alle regioni, le quali devono, pertanto, esercitare la propria autonomia impositiva entro i limiti stabiliti dalla legge nazionale. Il gettito dell’IRAP concorre, nella misura e nelle forme stabilite dalla legge, al finanziamento del Servizio sanitario nazionale e presenta un rischio di evasione molto contenuto. A decorrere dal 31 dicembre 2015, infine, il legislatore ha alleggerito il peso di questa imposta per non gravare soprattutto sulle aziende che creano posti di lavoro, in particolar modo quelli stabili. Infatti, è stata prevista la possibilità di dedurre integralmente dal calcolo della base imponibile l’intero costo sostenuto per i lavoratori dipendenti con contratto a tempo indeterminato.

- Tra i big solo la Germania applica alle imprese un’aliquota fiscale superiore alla nostra

Tra i 27 paesi UE, l’Italia è al quarto posto per livello di aliquota fiscale applicata alle società di capitali (Srl, Spa, etc.). Con una soglia del 27,9 per cento – dato dalla somma dell’IRES (24 per cento) e dell’IRAP (3,9 per cento) – solo la Germania (29,8 per cento), il Portogallo (31,5 per cento) e Malta (35 per cento) presentano un’aliquota più elevata della nostra. Rispetto alla media dell’Area euro scontiamo un differenziale aggiuntivo di 4,9 punti. Se, invece, vogliamo stimare il contributo che le imprese italiane forniscono alle casse pubbliche, si arriva a quantificare una cifra che si aggira attorno ai 99,4 miliardi di euro. Importo, quest’ultimo, che corrisponde al 12,9 per cento del gettito fiscale complessivo.