NO A UNA NUOVA PATRIMONIALE.

QUELLE CHE CI SONO GIA’ CI PRELEVANO

45,7 MILIARDI L’ANNO

Dopo la bocciatura della nostra manovra da parte della Commissione europea e il conseguente avvio della procedura di infrazione per debito eccessivo, pare a Bruxelles cominci ad aleggiare l’ipotesi di “chiederci” l’applicazione di una nuova patrimoniale.

Una proposta che il coordinatore dell’ufficio studi della CGIA, Paolo Zabeo, respinge con forza segnalando che:

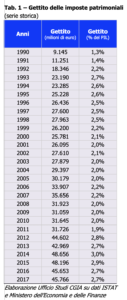

“Sono già una quindicina le imposte patrimoniali che gli italiani sono costretti a pagare ogni anno. Nel 2017, ad esempio, tra l’Imu, la Tasi, l’imposta di bollo, il bollo auto, etc., abbiamo versato al fisco 45,7 miliardi di euro. Rispetto al 1990, il gettito riconducibile alle imposte di possesso sui nostri beni mobili, immobili e sugli investimenti finanziari in termini nominali è aumentato del 400 per cento, mentre l’inflazione è cresciuta del 90 per cento. In buona sostanza, in oltre 25 anni abbiamo subito una vera e propria stangata“.

Va segnalato che quasi la metà del gettito complessivo (21,8 miliardi di euro) è ascrivibile all’applicazione dell’Imu/Tasi sulle seconde/terze case, sui capannoni, sui negozi e sulle botteghe artigiane.

Rispetto a qualche anno fa, tuttavia, il gettito delle imposte patrimoniali è leggermente in calo. Ricorda il Segretario della CGIA, Renato Mason:

“Dal 2016, infatti, le famiglie e le imprese beneficiano dell’abolizione della Tasi sulla prima casa, dell’Imu agricola e dell’Imu sugli imbullonati. Queste misure, approvate dall’allora governo Renzi, ci hanno permesso di risparmiare poco più di 4 miliardi di euro all’anno. Una leggera boccata d’ossigeno che, comunque, risulta essere ancora insufficiente visto che l’incidenza del prelievo sul Pil è ascrivibile alle patrimoniali è al 2,7 per cento”.

Le imposte patrimoniali analizzate nel periodo 1990-2017 sono state:

Imposta di registro e sostitutiva;

Imposte di bollo;

Imposta ipotecaria;

Diritti catastali;

Ici/Imu/Tasi;

Bollo auto;

Canone Radio Tv;

Imposta su imbarcazioni e aeromobili;

Imposta sulle transazioni finanziarie;

Imposta sul patrimonio netto delle imprese;

Imposte sulle successioni e donazioni;

Imposta straordinaria sugli immobili;

Imposta straordinaria sui depositi;

Imposta sui beni di lusso.

Dalla CGIA tengono a precisare che le imposte patrimoniali sono quelle che di fatto gravano sulla ricchezza posseduta dalle persone in un determinato momento. La ricchezza è intesa in senso ampio e comprende i beni immobili (case, terreni), i beni mobili (auto, moto, aeromobili, imbarcazioni), gli investimenti finanziari, etc.

Di solito, nei manuali di diritto tributario le imposte patrimoniali sono classificate come imposte dirette.

Queste ultime sono quelle che colpiscono direttamente la capacità contributiva del contribuente senza attendere che si verifichino fatti o atti particolari. Mentre le imposte indirette richiedono, per poter essere applicate, il verificarsi di un determinato evento. L’Iva, ad esempio, si applica quando avviene la cessione di un bene o la prestazione di un servizio.

Queste ultime sono quelle che colpiscono direttamente la capacità contributiva del contribuente senza attendere che si verifichino fatti o atti particolari. Mentre le imposte indirette richiedono, per poter essere applicate, il verificarsi di un determinato evento. L’Iva, ad esempio, si applica quando avviene la cessione di un bene o la prestazione di un servizio.

Le imposte sulle successioni e sulle donazioni, sebbene classificate come imposte indirette, vengono considerate come una forma di imposizione patrimoniale, in quanto colpiscono la ricchezza. Si tratta delle uniche imposte indirette che i testi di diritto tributario includono tra le imposte di carattere patrimoniale.

Nella Tab.1 si può osservare il trend di questa particolare forma di prelievo a partire dal 1990: sia in termini assoluti (in valore nominale) sia in rapporto al Pil.

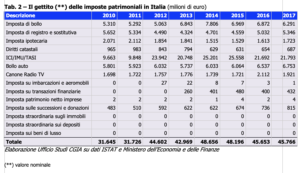

Nella Tab.2, invece, è stato ricostruito il gettito delle principali imposte che costituiscono l’intera platea delle patrimoniali applicate in Italia tra il 2010 e il 2017. Nel 2012, a seguito delle misure introdotte dal Governo Monti, l’imposizione patrimoniale è cresciuta, rispetto al 2011, di 12,8 miliardi di euro, un balzo di oltre il 40 per cento. Mentre nel 2013 si è avuta una temporanea flessione dovuta all’abolizione dell’ Imu sulle abitazioni principali.

Nella Tab.2, invece, è stato ricostruito il gettito delle principali imposte che costituiscono l’intera platea delle patrimoniali applicate in Italia tra il 2010 e il 2017. Nel 2012, a seguito delle misure introdotte dal Governo Monti, l’imposizione patrimoniale è cresciuta, rispetto al 2011, di 12,8 miliardi di euro, un balzo di oltre il 40 per cento. Mentre nel 2013 si è avuta una temporanea flessione dovuta all’abolizione dell’ Imu sulle abitazioni principali.

In termini di gettito, le imposte più impegnative per i contribuenti italiani sono l’Imu e la Tasi: nel 2017 hanno garantito alle casse dello Stato e dei Comuni quasi 21,8 miliardi di euro. Seguono il bollo auto (6,7 miliardi di euro), l’imposta di bollo (6,3 miliardi di euro) e l’imposta di registro (5,3 miliardi di euro).

L’andamento del gettito delle imposte patrimoniali è contrassegnato dall’istituzione o dall’abolizione di alcuni tributi:

nel 1992 il gettito è cresciuto di 7 miliardi di euro, passando dagli 11,2 miliardi del 1991 a 18,3 miliardi, con una crescita di oltre il 63 per cento. In quell’anno, per risanare le finanze pubbliche, sono stati introdotti dei prelievi straordinari di carattere patrimoniale sulla ricchezza finanziaria, sugli immobili e su alcuni beni di lusso. In particolare, il DL 333/1992[1] aveva previsto una imposta straordinaria immobiliare (I.S.I.) e un prelievo straordinario sui depositi e conti correnti. L’I.S.I. si calcolava applicando l’ aliquota del 3 per mille al valore catastale degli immobili.

Il prelievo sui depositi è avvenuto sulle consistenze in essere alla data del 9 luglio 1992 con aliquota del 6 per mille. Inoltre, nel settembre del medesimo anno, è stato introdotto un ulteriore prelievo straordinario a carico delle persone fisiche che possedevano auto di grossa cilindrata, aeromobili, imbarcazioni da diporto[2].

Nel 1993 il gettito è cresciuto di ulteriori 4,8 miliardi di euro per effetto della sostituzione dell’ISI con l’Ici (Imposta comunale sugli immobili) che pur applicandosi sulla medesima base imponibile, prevedeva delle aliquote più elevate[3]. Inoltre, fece sentire i suoi effetti anche la nuova imposta sul patrimonio delle imprese[4] che, con aliquota del 7,5 per mille, è stata in vigore sino al 1997.

Nel 2008, la flessione del gettito delle imposte patrimoniali è dipesa dall’abolizione dell’Ici sulla prima casa[5].

Nel 2012, il DL “Salva Italia”[6] ha inasprito fortemente la tassazione patrimoniale, introducendo diverse forme di tassazione:

l’Imu sugli immobili;

prelievi che hanno interessato i beni di lusso, come le auto di grossa cilindrata, i natanti e gli aeromobili;

l’applicazione dell’imposta proporzionale di bollo sulle disponibilità finanziarie.

Nel 2014 è stata introdotta la Tasi che assieme all’Imu e alla Tari costituiscono la Iuc, ovvero l’Imposta unica comunale[7]. Il presupposto della Tasi, pur essendo collegato all’erogazione e alla fruizione di servizi comunali, si basa sul possesso o la detenzione di un immobile, anche ad uso abitativo[8]. Pertanto, questa nuova tassa viene percepita da tutti come una imposta patrimoniale e come tale è stata inserita nel nostro elenco.

Nel 2016, infine, si è registrata una inversione di tendenza importante: il gettito delle imposte patrimoniali è diminuito a seguito dell’abolizione della Tasi sull’abitazione principale (è rimasta, invece, sulle prime case di lusso), dell’eliminazione sia dell’Imu agricola sia dell’Imu sugli “imbullonati”.

Elaborazione Ufficio Studi CGIA su dati ISTAT e Ministero dell’Economia e delle Finanze

[1][1] Art 7 Decreto Legge 11 luglio 1992 n 333 “Misure urgenti per il risanamento della finanza pubblica”.[2][2] Art 8 Decreto Legge 19 settembre 1992 n 384, in particolare l’imposizione straordinaria consisteva nel triplicare o quintuplicare l’imposta erariale che già si pagava annualmente.

[3][3] L’Imposta comunale sugli immobili (ICI) è stata istituita con il Decreto Legislativo 30 dicembre 1992 n 504. Le aliquote dell’ICI erano comprese tra il 4 e il 7 per mille. In casi eccezionali i comuni potevano deliberare aliquote maggiori o minori sino arrivare al 9 per mille o annullare il prelievo.

[4][4] L’imposta sul patrimonio netto delle imprese è stata istituita con il DL 394/1992 ed è stata uno dei tanti tributi sostituiti dall’IRAP.

[5][5] L’ICI sulla prima abitazione è stata abolita con il Decreto Legge 27 maggio 2008 n 93, il relativo gettito, determinato sulla base delle attestazioni definitive dei comuni (Conferenza Stato Autonomie locali del 24 settembre 2009), era pari a 3.365 milioni di euro. Il fatto che la riduzione del gettito delle imposte patrimoniali sia diversa dipende dal fatto che il valore totale è influenzato anche dall’andamento del gettito degli altri tributi.

[6][6] Decreto Legge del 6 dicembre 2011 n 201.

[7][7] Comma 639 art 1 Legge 27 dicembre 2013 n 147 (Legge di Stabilità 2014).

[8][8] Comma 669 art 1 Legge 27 dicembre 2013 n 147 (Legge di Stabilità 2014).