Sono poco più di 12.000 le imprese del Veneto che si trovano in sofferenza; precisamente 12.234. Parliamo di società non finanziarie e famiglie produttrici che sono state segnalate come insolventi dagli intermediari finanziari alla Centrale dei Rischi della Banca d’Italia. Una “bollinatura” che, per legge, non consente a queste aziende di accedere ad alcun prestito erogato dal canale finanziario legale. Pertanto, non potendo beneficiare di liquidità, rischiano, molto più delle altre, di chiudere o, peggio ancora, di scivolare tra le braccia degli usurai. Per evitare che la platea di queste aziende in difficoltà aumenti, la CGIA spera che il Governo Draghi potenzi le risorse a disposizione del “Fondo di prevenzione dell’usura” e aiuti le banche a tornare a fare il proprio mestiere: ovvero a sostenere, in particolar modo, le piccole imprese. Grazie all’attivazione di queste due misure, lo stock complessivo delle aziende in sofferenza non dovrebbe crescere.

Sono poco più di 12.000 le imprese del Veneto che si trovano in sofferenza; precisamente 12.234. Parliamo di società non finanziarie e famiglie produttrici che sono state segnalate come insolventi dagli intermediari finanziari alla Centrale dei Rischi della Banca d’Italia. Una “bollinatura” che, per legge, non consente a queste aziende di accedere ad alcun prestito erogato dal canale finanziario legale. Pertanto, non potendo beneficiare di liquidità, rischiano, molto più delle altre, di chiudere o, peggio ancora, di scivolare tra le braccia degli usurai. Per evitare che la platea di queste aziende in difficoltà aumenti, la CGIA spera che il Governo Draghi potenzi le risorse a disposizione del “Fondo di prevenzione dell’usura” e aiuti le banche a tornare a fare il proprio mestiere: ovvero a sostenere, in particolar modo, le piccole imprese. Grazie all’attivazione di queste due misure, lo stock complessivo delle aziende in sofferenza non dovrebbe crescere.

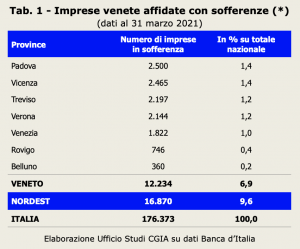

Al 31 marzo scorso, nella nostra regione Padova è al primo posto con 2.500 aziende in sofferenza: subito dopo scorgiamo Vicenza con 2.465, Treviso con 2.197 e Verona con 2.144. Le province meno interessate da questo fenomeno, invece, sono quelle che, in linea di massima, sono le meno popolate: come Rovigo (con 746 aziende segnalate alla Centrale Rischi) e Belluno (360) (vedi Tab. 1).

Potenziare il “Fondo di prevenzione dell’usura”

Il “Fondo di prevenzione dell’usura” è stato introdotto con la legge n° 108/1996 e ha cominciato ad operare nel 1998. Questo fondo è stato introdotto per l’erogazione di contributi a Consorzi o Cooperative di garanzia collettiva fidi oppure a Fondazioni e Associazioni riconosciute per la prevenzione del fenomeno dell’usura. Tutti i predetti enti possono contribuire alla prevenzione del fenomeno dell’usura garantendo le banche per finanziamenti a medio termine o linee di credito a breve termine a favore di piccole e medie imprese che già si sono viste rifiutare da una banca una domanda di intervento. Questa misura consente agli operatori deboli finanziariamente di accedere a canali di finanziamento legali e dall’altro aiuta le vittime dell’usura che, non svolgendo un’attività di impresa, non hanno diritto ad alcun prestito da parte del “Fondo di solidarietà”. Il “Fondo di prevenzione” prevede due tipi di contribuzione. La prima è destinata ai Confidi a garanzia dei finanziamenti concessi dalle banche alle attività economiche. La seconda è riconosciuta alle fondazioni o alle associazioni contro l’usura che sono riconosciute dal MEF. Queste associazioni consentono alle persone in grave difficoltà economica (lavoratori dipendenti e pensionati) di accedere al credito in sicurezza. In questi 22 anni di vita, l’importo medio di prestiti erogati da questo fondo è stato di circa 50.000 euro per le Pmi e 20.000 euro per cittadini e famiglie. Lo stesso si alimenta in prevalenza con le sanzioni amministrative di antiriciclaggio e valutarie. Cifre importanti che, però, secondo la CGIA andrebbero implementate: il Covid, purtroppo, ha spinto molte aziende sull’orlo del fallimento. Attività che se non aiutate rischiano di scivolare nell’insolvenza o, nella peggiore delle ipotesi, nella rete tesa da coloro che vogliono impossessarsene con l’inganno, alimentando così l’economia criminale.

Settembre mese a “rischio” causa scadenze fiscali

Settembre mese a “rischio” causa scadenze fiscali

Da sempre le scadenze fiscali fungono da ”innesco”, spingendo molte piccole aziende in difficoltà economica a “contattare” usurai od organizzazioni criminali per acquisire la liquidità necessaria per onorare questi impegni. Quest’anno, poi, il mese di settembre è in assoluto il più ricco di scadenze fiscali, anche perché riprende l’attività di riscossione e notifica di nuove cartelle esattoriali da parte dell’Agenzia delle Entrate. Ricordiamo, inoltre, che entro il 15 e il 16 settembre scorsi le imprese (soggette agli ISA, ovvero agli ex studi di settore) dovevano pagare l’Irpef, l’Ires, l’Irap e l’ Iva. Lunedì prossimo, invece, sarà l’ultimo giorno utile per il ravvedimento breve e il 30 settembre è prevista la scadenza per il versamento delle rate della rottamazione-ter e del saldo e stralcio scadute il 31 luglio 2020. Un vero e proprio tour de force che potrebbe mettere in seria difficoltà la tenuta finanziaria di tantissime attività che, tradizionalmente, sono a corto di liquidità: soprattutto in questa fase economica così delicata.

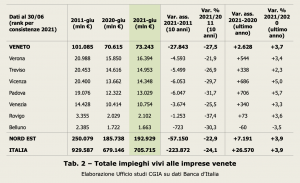

L’aumento dei prestiti alle imprese si è esaurito

Dopo il crollo degli impieghi bancari alle imprese del Veneto avvenuto tra il giugno 2011 e lo stesso mese del 2020 (-30,4 miliardi pari a una contrazione del 30 per cento) (vedi Tab. 2), risulta altrettanto interessante verificare l’andamento registrato nei mesi successivi all’avvento del Covid. Tra giugno 2020 e lo stesso mese di quest’anno l’incremento è stato del +3,7 per cento. Alle imprese venete gli impieghi vivi, ovvero al netto delle sofferenze, sono aumentati di 2,6 miliardi di euro. Purtroppo, da alcuni mesi a questa parte, pare di capire che sia in atto una frenata nell’erogazione del credito anche nel nostro territorio. Questo ci fa ipotizzare che, probabilmente, l’effetto innescato dalle misure introdotte dal Conte bis si stiano esaurendo.